Entdecken Sie die Marken und Technologien unserer Unternehmensbereiche Henkel Adhesive Technologies und Henkel Consumer Brands.

Sustainable Finance Framework

Henkel baut sein Engagement im Bereich Sustainable Finance weiter aus. Dazu hat das Unternehmen nun einen Rahmen festgelegt, in welchem künftig nachhaltige Anleihen platziert werden können.

Mit diesem „Sustainable Finance Framework“ schafft Henkel eine direkte Verbindung zwischen seiner Nachhaltigkeitsstrategie und der Finanzierungsstrategie. Der Rahmen ermöglicht die Emission von zwei Anleihearten: Sustainability-Linked Bonds und Green Bonds. Für die erstgenannte Anleiheform werden die Finanzierungskosten an die Erreichung der Nachhaltigkeitsziele gekoppelt, während die Emissionserlöse der Green Bonds für nachhaltige Investitionen verwendet werden. Dabei wurde das Rahmenwerk einer Überprüfung durch die unabhängige ESG–Ratingagentur ISS ESG unterzogen, welche den ökologischen Mehrwert und die Übereinstimmung des Rahmenwerks mit den Green und Sustainability-Linked Bond Prinzipien der International Capital Market Association (ICMA) bestätigt.

Anleihe zur Reduzierung von Plastikabfall

Im Jahr 2020 hat Henkel einen weiteren Schritt bei der Kombination von attraktiven Finanzierungsinstrumenten mit Fortschritten im Bereich Nachhaltigkeit gemacht: Als weltweit erstes Unternehmen hat Henkel einen „Plastic Waste Reduction Bond“ abgeschlossen. Die Erlöse dieser Anleihe – eine Privatplatzierung mit den japanischen Versicherungsunternehmen Dai-ichi Life und Dai-ichi Frontier Life – wurden in Projekte investiert, die Teil der Aktivitäten von Henkel zur Reduzierung von Plastikabfall sind. Die Anleihe bestand aus zwei Tranchen und hatte ein Gesamtvolumen von 70 Millionen US-Dollar und 25 Millionen Euro und eine Laufzeit von fünf Jahren.

Der „Plastic Waste Reduction Bond“ unterstreicht das Engagement von Henkel, eine Kreislaufwirtschaft zu fördern und Kunststoffabfall zu reduzieren, und damit für das Thema Sustainable Finance. Gleichzeitig bietet er die Möglichkeit, weitere Erfahrungen mit Finanzprodukten zu sammeln, die Nachhaltigkeitsaspekte enthalten. 2018 vereinbarte Henkel als erstes deutsches Unternehmen einen syndizierten „Sustainability linked Loan“ – eine Kreditlinie, deren Konditionen an die Leistungen von Henkel in drei unabhängigen Nachhaltigkeitsratings gebunden sind.

Beispielprojekte

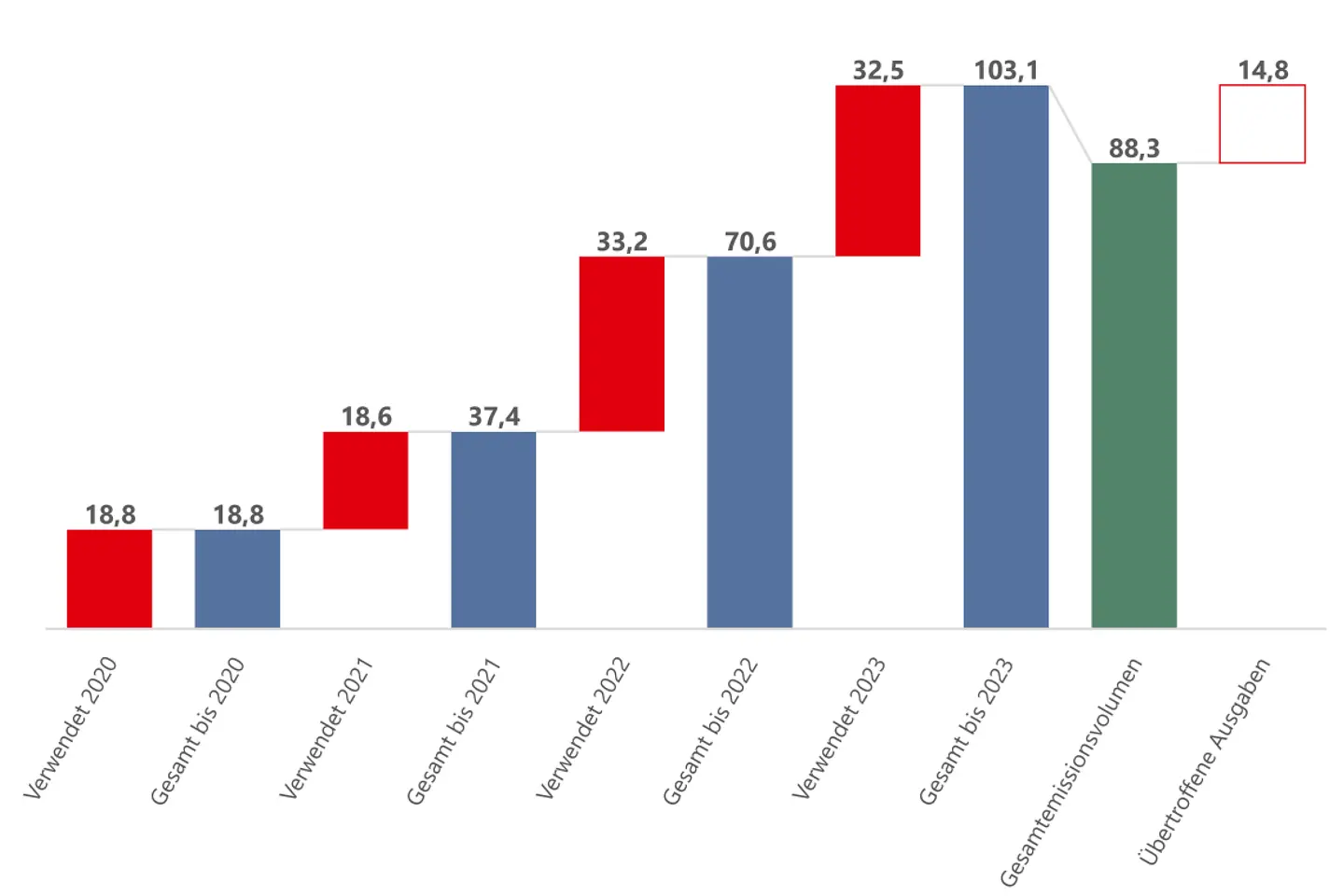

Das Gesamtemissionsvolumen von umgerechnet knapp über 88 Millionen Euro ist per 31. Dezember 2023 für konkrete Projekte und Aktivitäten zur Plastikreduktion ausgegeben worden.“

Weiterführende Informationen

Nachhaltigkeitsbericht 2024